2023剃须刀品牌排行榜(2023年家电行业年度策略筑底回升)

(报告出品方/作者:国联证券,荣泽宇)

1、2022年复盘:成长型板块预期下行拖累市值梳理 31 个申万一级行业和 11 个家电细分行业 2022 年收益率表现,仅有 3 个一 级行业、两个家电细分行业的收益率为正,其余均为负数。拆分 PE 和 EPS,我们发 现大部分收益率不佳的板块均为业绩具备韧性、但估值走低导致的。其中,成长属性 相关度越高的板块,估值回调显著。展望 2023 年,随着消费力提升、经济预期改善、 地产回温,股价将进一步提升。

31 个申万行业:2022 年大部分板块市值下滑是因为估值回调。 2022 年 31 个申万行业中仅有通信(产业数字化、国企估值重构)、煤炭(能源短 缺、煤炭供小于求、价格上涨)、石油石化(同前)3 个板块维持正增长,其余 28 个 板块均有不同程度跌幅。 其中有 14 个板块基本面表现良好,利润同比增长,但由于外部流动性收紧、投 资者预期边际恶化下,估值走低。

这些板块业绩增长逻辑可分为β景气度高、周期性 复苏、业绩稳健、基数不高等四方面, 新能源、医美等长期高增赛道,比如美容护理、有色金属、电力设备板块; 核酸抗原需求激增、航运涨价、大宗原材料涨价、粮食短缺等短期或周期性 机会,比如医药生物、交通运输、化工板块; 业绩韧性和成长兼具的市场,比如食品饮料、家电、军工板块; 基数过低带动的高成长,比如传媒板块; 余下有 6 个板块呈现业绩估值戴维斯双杀,8 个板块在业绩下滑后 PE 主动/被动 抬升。 未来经济大环境向好时,市场整体有望按照“β景气度高>业绩稳健≈周期性复 苏>基数不高”的次序反弹。

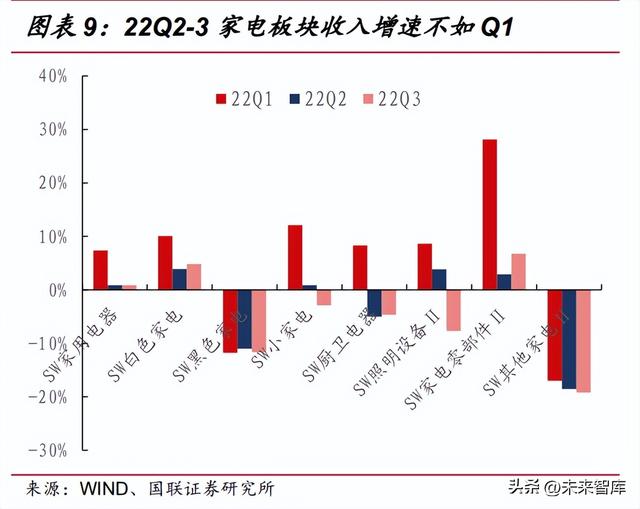

家电:仅结构升级型和有新增量板块估值提升,而成长性相关的估值回调严重。 截至 2022/12/21,申万家电板块市值在 2022 年下滑 20%,与沪深 300 的表现(- 22%)接近,细分板块中仅个护小电、热泵收益率为正。 从估值看,在 11 个家电细分品类,2022 年仅四个板块估值提升。他们分别为, 结构升级型:产品结构调整、提价逻辑顺畅的个护小电,受地产回温业绩预 期改善的厨卫电器。新增量:欧洲能源危机催化下的热泵、积极拓展车灯空间的照明设备。

在消费信心下滑的 2022 年,与消费升级、生活改善相关的白电(升级替换需求 为主)、黑电(投影)、各类小家电(小厨电、清洁小电)板块即便业绩具备韧性、维 持正增长,但由于市场对上述板块远期增速预期下调,导致股价下行。 但长期看,我国内需消费市场持续向好、消费者对美好生活的向往趋势不变,预 计消费力提升、经济预期改善、地产回温能进一步提升企业业绩,带动家电板块股价 走强。

从业绩与增速的匹配度看,近一半的家电标的 PEG<1,整体板块估值不高。清 洁电器、投影、集成灶、按摩家电等高成长消费品具有较强可选属性,这些品类在消 费力不足和消费预期下行的大环境下受挫较严重,市值回调最大。由于他们上市时间 不久,PE 分位数大多处于低点。而白电、传统厨电、其余小家电等 5 年内的 PE 分位 数均不高。39 个家电公司中有 29 家公司的 5 年历史 PE 分位数低于 50,20 个公司的 PEG<1,整体家电板块估值不高。

2、影响基本面的三大要素:筑底回升边际改善2021-2022H1 全球原材料涨价、海外工人感染无法开工等供给端问题是全球制造 业的主要矛盾。国内企业也受益于海外供应短缺迎来一波外销增长,但随着海外进入 衰退周期,外需疲弱走势可能延续。 展望 2023 年,受疫情阻碍的消费链路被打通,我们认为需求端景气度将成为决 定家电行业股价方向与强弱的核心变量。影响内需的两个核心要素——疫情和房地产 均有望边际好转。而外销下滑幅度可能较为温和,对企业业绩影响小于内销。我们预 计 23 年股票将是预期先起、业绩跟随验证,市场将会观察验证效果来调整预期强弱 与赛道选择。

2.1、疫情防控转向放开:家电消费复苏渐行渐近

怎么看防疫放开与家电需求复苏的关系? 2022 年各地疫情的散状复发,对生产和消费造成较大冲击。2022 年底防疫政策 放开后,消费反转信号明确,我们将从下述三个角度论述政策与家电内需的关系。1)大家电需求以改善更新为主。目前大家电渗透率较高,2021 年城镇洗衣机、 冰箱、空调、油烟机的百户家庭拥有量分别为 100.5、104.2、161.7 和 82.3 台/百户。 大家电的销售以替换为主,根据我们测算,2020 年空冰洗更新需求占所有销量的 89%、 89%和 91%,是否更新则与消费者的消费意愿和购买力有关。消费意愿+购买力边际改善有效刺激家电消费。防疫政策放开后,经营状态更稳 定,人们更敢于投资实业,所需劳动力增加,消费者的收入和预期也在提升。同时社 交场景增加也释放人们的消费意愿。维持了近 3 年的保守消费习惯不会马上改变,可 能随着经济边际向好而持续释放增量。

2)防控放松增加线下门店客流,利好注重线下体验、安装和可选属性强的产品。卡萨帝等高端品牌价格高昂,主要通过线下销售,让消费者直接体验。防控 放开能提升这类高端品牌的消费者触达。线下复苏增强消费者场景化的理解,促成多 件家电的套系化销售,有利于三翼鸟等场景化品牌。家电企业中,由于厨卫安装属性强,线下销售占比高,防控放开便于消费者 购买和安装,物流等也更通畅。对于投影和扫地机,渗透率较低,消费者认知度不高。而且产品的单位价值 量需要 2 千元以上,开设线下门店能增加产品和品牌曝光度,增加对不同人群的覆盖 范围。2021 年极米和科沃斯的线下销额市占率在 30%左右。防控放开有利于激励经销 商积极开店以及增加对消费者的覆盖。

3)各地发放家电消费券补贴,以少量优惠撬动大消费。根据国家统计局数据, 家电零售额占限额以上商品零售总额的6%,家电在社零中发挥重要的支撑作用。疫 情反复影响线下消费活动期间,家电等耐用品是消费良好的压舱石。2023年主要以 地方政府和企业为主体发放优惠券,折合优惠力度约为8-9折,能够撬动相当于补贴额5-10倍的消费。消费刺激政策主要体现政府提振消费的信心和意志,加速内需修复。2023年以来,全国多地陆续推出刺激家电消费的补贴鼓励措施,对提振市场信心、对冲疫情影响起到重要作用。我们预计,后续可能会有更多地区推出类似鼓励政策,惠及更多消 费者多元化家电购买需要。

如何判断家电基本面复苏的拐点? 2022 年家电零售额恢复至 2019 年的水平,2023 年增长的基数不高。自 2017 年 房地产销售面积增速放缓后,2018-2022 年 M1-11 家电零售额在 7000 亿元上下,22 年 1-11 月家电零售销额同比下滑 4%,2023 年增长的基数不算高。限额社零 2022 年 微增 3%,表现稍好于家电行业。2023 年家电业绩增速有望呈现前低后高的走势。疫情期间的闭店限流措施导致 线下客流量减少,因而防疫严格程度与家电零售额增速负相关。防控政策不断放松有 望带动复苏。我们预计业绩增速在 23H2 后才能边际好转,呈现前低后高的趋势。

原 因在于:基数:2022 年疫情从 Q2 开始蔓延,H2 家电企业收入增速不及 Q1,因而基 数较低。2022 年基数逐季下滑的背景下,我们预计 2023 年整体业绩增速呈现前低后 高的趋势。 感染:2023Q1 后感染率才达到动态平衡。(中国疾病预防控制中心流行病学 首席专家)吴尊友表示,2022 年冬季疫情将是“一峰三波”的格局,感染率达到 10- 30%,疫情肆虐会减少消费者出门消费的意愿,预计 Q2 后客流量会逐步提升。经济恢复:2023 年大环境的回温、消费意愿的提升以及实际支出的增长需 要时间恢复,我们预计企业业绩增速将逐季提升。

2.2、地产政策开始托底:扭转预期并有望提振业绩

2022H2 开始房地产竣工企稳,呈现边际好转趋势,预计随着对房企融资端支持 力度加强,竣工持续修复。估值上,我们认为房地产边际好转能够带动厨电白电情绪 上从悲观转向稳健乐观,带动预期上行。基本面上,根据我们测算,房地产对白电、 油烟机、集成灶的影响分别为 10%左右、55%、94%。集成灶、洗碗机等高景气厨电销 量能够被更加显著释放,而烟灶、白电等回暖可能相对平缓。

估值:房地产政策预期见底,减轻大家电的估值掣肘。 估值:房地产变动是大家电销量的重要先验数据,房地产竣工数据与大家电 PE 强相关。通过观察 2000 年起的住宅竣工同比数据,7 次竣工数据同比好转时,有 6 次 白电和厨卫板块的 PE 回升。在“保交楼”的政策支持下,22H2 起竣工数据有所改善。 截至 2022/12,厨卫和白电行业板块的月度 PE 分位数为 51%和 15%,估值处于历史地 位。房地产基本面触底,多种信贷放松政策帮助家电企业估值回升。

基本面:保交楼带动竣工面积边际改善,释放集成灶、洗碗机等成长型厨电 的空间,白电、油烟业绩也逐步回温。 根据我们测算,房地产销量对白电的销量影响在 10%左右,地产政策利好先改善 供应端,进而逐步拉动需求,带动大家电销量。 房地产的销售对厨电销量影响非常显著,2020 年有 94%的集成灶销量来自于人们 购买的新房。因而房地产的边际改善为集成灶和洗碗机等新兴厨电释放空间,有望实 现更高的增长弹性。集成灶和洗碗机的家庭渗透率较低,长期空间广阔。具体看,美国洗碗机的家庭 渗透率为 77%,日本的渗透率也有 30%,而我国仅 1.8%,仍有较高的成长空间。根据 我们测算,2020 年的我国集成灶的家庭渗透率为 2.4%,2021 年相对于油烟机的销量 渗透率为 12%,预计 2022-2025E 的集成灶的销量增速有望达到 17%。

2.3、外销影响弱于内需:需求、库存综合作用下有望温和下行

外销增速主要受到海外需求、出口基数和海外库存影响。由于欧美经济增速一般, 除暖通企业外,参考彭博对欧美大家电和渠道企业的业绩预测为持平或负增长。但 2022 年的家电出口全年下滑,海外库存也处于逐步被消化的状态, 2023 年增长基数 不高,我们预计外销可能较为温和的下滑。需求:23年经济增速下行或持平,预计欧美家电需求呈现单位数的下滑。 欧美的家电以更换需求为主,23年经济增速下行或持平。根据欧睿国际,2021 年美国空冰洗家庭渗透率达到 92%、100%、86%,西欧冰洗渗透率达99%和 97%。家电 需求以换新为主,该消费可选性强、且与消费力紧密相关。根据欧美各自央行预测, 2023 年 GDP 增速均为 0.5%,低于或与 2022 年增速持平,消费者家电换新需求不强 烈。

参考海外主要家电企业 2023 年收入预测,预计欧美家电需求呈现低单位数的下 滑。具体看,在经济增速不高的情形下,消费者对置换大家电的意愿不强,暖通电器 受到热泵等绿色供暖方式改革呈现个位数增长,小家电还处于成长期有个位数增长。 主流的欧美渠道商最能反应整体情况,北美的 BEST BUY 和欧洲的 CECONOM 在 2023 年 增速分别为-11%和-3%。增速:2022 年我国外销基数不高,2023 年下滑幅度预计较轻。 由于海外消费刺激以及全球其他地区供应受损,2020-2021 年我国家电外销增速 较高。但在高基数下 2022 年全年外销增速均在下滑,2023 年基数不高、预计海外需 求下行平滑的情况下,家电外销增速下滑有望亦较温和。

库存:美国家电库存比正常时刻仍高 10%,但零售额增速边际好转。 相对于零售和食品服务销售额,美国电子和家电销售额增速向好,其库存增速也 比整体零售库存增速要低,说明美国电子和家电产品比整体零售的销售更佳。 为了准备黑五、圣诞节等节日,每年 11 月前后是美国库存高峰。家电库存变动 已连续 14 年维持该特征。22 年 10 月的库存金额比以往高 10%,且增速放缓,库存压 力对 2023 年我国家电出口并未形成显著阻力。外销有望温和下滑,对外销占比大的部分企业可能有影响,内需仍是关键。白电、 按摩设备、扫地机、小厨电的外销占比较大。但综合看,白电龙头品牌在海外仍处于 不断扩大影响力与渠道的阶段,小家电产品力也具备全球领先的竞争力。因此外需虽 然会对企业业绩构成潜在压力,但其影响幅度小于内需,企业业绩的核心影响因素仍 旧在国内市场。

3、赛道展望:关注高成长+积极转型+效率提升标的赛道发展阶段主导着公司增长的方向。在边际改善的情况下,面对同一个宏 观环境,处于不同发展阶段的赛道弹性和发展方向也有所不同。因此我们将梳理 家电行业不同的发展阶段,并展开讨论各阶段细分行业发展方向的演变。 通过梳理家电行业内多个公司的发展脉络,我们发现企业的发展阶段可以分 成三个部分。

1)成长期:赛道中每个公司均乘行业红利积极扩张,收入迅速增长。 2)成熟期:行业规模达到相当程度,内部也出现拥有体量相当的公司,但 格局未完全稳定。大家把拓展市场份额作为第一要点,洗牌过程中的行业生态竞 争加剧,但在市场竞争中胜出的公司能迅速甚至更快扩张。 3)稳定期:市场规模和格局都达到相对稳态的地步后,企业会通过数字化、 渠道扁平化、成本收益各自划分等内部优化提升效率,同时凭借以往的基础或收 购打造新增长点。 上述三个阶段是大致的发展逻辑,但对于每个细分行业/公司,他们公司发 展措施会针对具体情况,实施的措施将相互交织。

因而,我们面对处于不同阶段的行业,用上述梳理可比较清楚地判断疫后复 苏的发展方向与不同特点。 1)对于扫地机、投影等可选家电,当前产品的家庭渗透率仅在 4-6%,处于 行业扩张阶段,疫后复苏需把握行业增长弹性。 2)对于行业规模格局较为稳定的大家电(黑电、白电和厨电)而言,寻求 内部优化和外延新增量是关键。 3)对于结构分化较大的小家电,空气炸锅、电蒸锅、咖啡机等品类在高景 气度赛道,关注复苏后的成长弹性。小熊、飞科等有产品提价、内部结构改革等 潜力,可以关注落地成效。

3.1、扩规模的可选家电:需求弹性有望逐步恢复

3.1.1、投影:需求改善及多元新品带动预期向好

2023 年预期:需求向好+线下复苏+多元化新品,2023 年智能投影复苏可期。 1)随着整体大环境趋势好转,人们的收入预期更乐观,并且购买力提升, 增加投影等可选消费品的需求。 2)防控力度放松后,预计 23 年下半年线下消费场景复苏。以主营 DLP 的极 米为例,线下营收占整体收入的 3 成。而相对于线上,线下消费智能投影的人群 集中在消费力更强的青中年人,线下复苏有利于 DLP 等高价值产品的销售,DLP 销量占比和均价有望提升。同时,防疫放松后,供应链和配送物流更通畅。

3)形态多元的新品拉动销量。智能投影属于提高生活品质的可选消费品, 性能的高低直接影响消费者的购买决策。在创新和产业化带动下,智能投影形态 更加多元化,满足消费者各式各样的细化需求,共同扩大智能投影的市场空间。 2022 年下半年开始 DLP 芯片供应逐渐恢复增长,2023 年随着 TI 晶圆厂投 产,DLP 芯片供应不会成为牵制企业放量的因素,公司可出更多元化新品满足客 户需求。

具体品牌和产品上: 极米:2022 年 8 月极米 H5 和神灯,H5 折合约 3300ANSI 流明,打破 LED 光源亮度低的刻板印象,神灯与卧室顶灯完美融合,这两款新品将投影产品性能 和形态再提升一个等级。 光峰:2022Q3,子品牌峰米 S5 将激光用到 3000 元的产品中,亮度比同 价格段的 LED 投影提升 300ANSI 流明,凸显激光优势。光峰另一主打 LCD 芯片的自主子品牌小明推出 Q2 系列,给消费者带来 1000 元级别的性能均衡的投影仪。 坚果:2022 年 12 月推出配备云台的、亮度 3200ANSI 以上的三色激光 投影,投影角度可随意变换,实现秒投天花板的功能,并且其画质达到 110%BT.2020 的超广色域。坚果新品换新家用投影的产品形态。

技术路线之争:DLP 和 LCD 路线相互补充、共同发展、做大市场。 洛图科技预计 2022 年智能投影整体保持 28%的销量增长,但内部结构增长分化 较大。产品不断完善且性价比高的 LCD 受到消费者追捧,22Q1-3 LCD 智能投影销量 占比增至 63%。而曾为市场主流的 DLP 智能投影由于上半年缺芯、下半年缺需求的情 况下,销量占比从 2019 年的 75%降至 2022Q1-3 的 37%。 投资者普遍关心随着技术路线的完善,LCD 是否会取代 DLP 成为主流路径。我们 认为从技术上看,LCD 的亮度和分辨率存在相互掣肘的关系,只能满足入门需求,但封闭式光机带动性能逐步提升。从实际亮度看,同样是 1500 元价位,LCD 已经达到 和 DLP 相近的水平。随着 LCD 亮度、清晰度、智能化水平的不断提升,或将替代 3000 元以下的低端 DLP 市场份额。而 2000 元及以上的市场主要则由性能更强劲、不断进 步的 DLP 占据。

目前预算在 2000 元以下,首次购买投影仪的消费者可选择 LCD 产品,兼具实用 性和性价比。而 DLP 则是 2000 元以上市场中的主流选择,该价格段的产品性能满足 日常使用更高需求。我们预计 2023 年两种技术路线将共同发展,共同扩大整体智能 投影市场规模。

市场份额演变:短期格局有波动,长期龙头市占率仍有提升空间。 短期看,行业格局或受新形态产品的影响而变动。行业增长方式可分为两种,1) 行业内原有公司规模扩张。2)越来越多的新公司加入带动行业规模扩张。2022 年智 能投影的行业扩张以后者为主。根据 IDC 数据,极米、坚果等原有主流企业的出货量 有所下滑,但当贝由于推出高亮激光产品 X3,销量增速大幅快于行业。另外,LCD 等 新品也带动行业规模的扩张。新品补足原有投影价格带、亮度、投射距离等需求空白, 随着各类形态的新品推出,短期或将拉低龙头的市场份额。但龙头的品牌沉淀和研发 实力深厚,能够紧跟行业发展趋势,推出新品,带动市占率回升。

长期看,投影龙头份额仍未到顶,有望依托综合优势持续提升。根据 IDC,极米经过近 10 年的拓展,市场份额不断提升,2018 年起市场份额达到第一,2021-2022H1 销量市占率稳定在 21%。对于未来长期龙头市占率的提升空间,我们参考白电、厨电 等大家电和扫地机、智能摄像头等小家电份额第一的市占率表现,极米 21%的市占率 不及白电和扫地机龙头的份额。极米对技术研发投入大,在 LCD 和激光等新兴细分市 场均有技术储备,且公司追求极致的产品品质,新兴细分市场格局尚未稳固,有望推 出性能更协调的产品提升市场份额。同时极米的中高端产品占据消费者心智,有望随 着消费者认知度提升、购买力增长、产品持续优化,中高端市场将持续扩张,充分享 受成长红利,带动市占率提升。

3.1.2、清洁电器:中高端产品价格带下移有望带动销量回暖

行业规模:2022 年清洁电器出现价增量减现象,23 年需求弹性有望恢复。受产 品功能创新迭代以及国内外消费环境影响,行业整体出现价增量减现象。据奥维云, 2022 年 1-11 月清洁电器销额达 237.55 亿元,销量 1741.18 万台,销额、销量、均价同比+2%、-12%、+16%。23 年扩大内需和消费的政策影响下,需求弹性有望恢复, 销量有望得到边际改善。 扫地机中高端产品降价放量初见成效,升级清洁产品进入销售新常态,23 年有 望迎来销量回暖。

2022 年受制于国内疫情及海外宏观环境导致的消费疲软,扫地机 行业出现销量承压现象。根据奥维云数据,1-11 月扫地机整体销额、销量、均价同比 -1%、-26%、+34%,其中均价增长主要由于中高端价格带扫地机占比增加。为解决销 量问题,2022 年下半年各大品牌主打“新品加料不加价、旧品填补中低价格带”策 略,在持续创新迭代同时,增大老款产品降价幅度,实现了中高端产品价减量增的趋 势,优化了扫地机产品结构。各大品牌旗舰款产品四个月内降幅达到 7%-20%不等,双 十一期间销售额则同比增加 5.7%,降价放量措施初见成效。2023 年各大品牌新品迭 代打造品牌力的同时,自清洁扫地机价格带有望继续下移,从而带动销量回暖和普及 率提升。

洗地机竞争加剧使得价格出现下行,推新+降价推动洗地机高景气度持续。据奥 维云网数据,2022 年 1-11 月,洗地机销额、销量、均价同比+48%、+71%、-13%。2022 年初洗地机行业位于发展初期,技术壁垒较低使得新品牌不断涌入,竞争加剧导致价 格出现下行。但行业整体仍处于低渗透率水平,随着价格带的下移和功能的不断升级, 未来将保持平稳正向增长。

行业集中度提高并逐渐向头部靠拢,石头等新兴扫地机品牌市占率提升。2021- 2022 年销量承压的同时整体市场开始出清,扫地机市场逐渐向头部企业靠拢,行业 集中度逐渐提高,CR5 从 88.4%提升至 92.6%。其中,科沃斯凭借先发优势持续领 先,石头等新兴扫地机品牌市占率迅速提升。线上渠道整体呈一超多强格局,线下渠 道中,科沃斯销售额占比达到 87.4%,保持绝对领先地位。

添可持续保持领先地位,但 2022 年市占率有所降低,追觅等品牌成功突围。添 可凭借首发优势以及产品的不断升级,2022 年持续保持领先地位。但洗地机技术壁 垒相对较低,且行业初期增长空间较大,追觅、石头、小米等新进入者增加导致竞争 逐渐加剧。截至 11 月添可市占率下降至 56.3%,降幅-13.7%;追觅已成功跻身第二, 市占率 12.4%。未来产品功能迭代和价格带下移将进一步推动品牌市占率变化。

3.2、多元跨界的大家电:关注剪刀差+地产后周期+第二增长曲线

短期:原材料剪刀差红利 2023H1 仍能持续。 原材料占白电业务成本的 85%,其中钢、塑料、铜和铝的成本占原材料成本的 25%、17%、13%和 3%。根据我们测算,原材料成本提升 10%,对白电毛利率的影 响约为 0.2-1.7%。 2021 年底业内预计原材料成本将在 2022 年全面下行,但 2022 年年初开启的俄 乌冲突拉长成本下行的节奏,直至 2022 年下半年才开启下行趋势。原材料涨价反映 到利润表上的时滞为 0-1 个季度,Q3 格力、海尔、海信家电的毛利率分别提升 2.5%、 0.6%和 1.4%。 大家电市场格局稳定,主要公司掌握定价话语权,原材料价格上行提价后,均价 呈刚性,原材料下滑带来“剪刀差”。目前原材料成本已经下滑至正常区间。但 2022H1 原材料价格仍然较高,我们预计 2023H1 家电标的仍能享受“剪刀差”红利,利润率 改善空间可期。

中期:跟随消费复苏、地产后周期反中期:有望跟随消费复苏、地产后周期反弹回暖。参考过去 6 年的大家电销量和地产、GDP 增速的关系,三者增长相互关联。房 地产及其间接产业贡献中国近 20%的 GDP,地产影响整体经济表现,而经济大环境 又影响消费者购房需求,两者是相互反哺、促进的作用。同样地,房地产给大家电销 售贡献增量,大环境的变化也影响家电的替换需求。伴随地产和大环境触底回升,大 家电销售回温可期。 参考以往销售数据,我们观察发现家电、地产、GDP 的增长弹性分别为,空调 >油烟机>洗衣机≈冰箱>燃气灶>房地产>GDP。

长期:大家电企业多元跨界打长期:大家电企业多元跨界打开新增量。 伴随房地产增速放缓和渗透率提升进入瓶颈,白电、黑电、厨电企业及上游企业 均借助原有产业优势延伸第 N 条增长曲线。1)白电:凭借自身在压缩机、阀类等上 游零部件布局横向拓展新能源汽车零件、热管理和储能等业务。2)黑电:利用自身 如同毛细血管般的、深入各地城乡的渠道和本集团的技术、资金支持,发展户用光伏。 3)上游零部件企业:复用自身积累多年的家电压缩机、电机技术,将其复用,并拓 展新能源和光伏等市场。

4)厨卫电器及其他企业:依托空气能热水器技术的拓展,紧抓热泵需求。2022 年热泵概念由俄乌危机导致欧洲天然气短缺,欧洲寻求节能高效的采暖、供水设备催 化。根据产业在线和海关数据,截止 2022 年 10 月,我国热泵销额为 151 亿元,其 中 4 成出口,出口的地区约 7 成在欧洲。我国热泵出口最多的企业是美的和芬尼科 技,格力、海尔也有少量热泵销售额。 而日出东方、万和电气等厨卫企业和申菱、迪森则凭借空气能技术(将)出口热 泵。大元的高效能屏蔽泵具有国产性价比高、技术领先的优势,也成为热泵上游水泵 的主要供应商。

3.3、结构性利好的小家电:把握高增细分赛道和内部优化红利

2023 年整体行业需求边际好转,看好新兴细分赛道。小厨电在 2017-2020 年增长强劲,但近两年由于产品可选属性高+需求阶段性充 分释放,行业表现平淡,2023 年需求有望随着收入预期和购买力向好而边际改善。 根据魔镜淘系的线上数据,2017-2020 年在新兴电商红利+创意长尾品类带动下, 小厨电行业量价齐升,销额年化增速达到 27%,并且期间 JS 环球、小熊、北鼎、 VESYNC 等企业上市丰富小厨电投资板块。 2021-2022 年经济环境一般、消费趋弱,小厨电产品可选属性高,消费者购买意 愿不强,品牌推广力度增速下滑,行业销量下滑、但均价提升,带动销额持平。 展望 2023 年随着经济和消费能力边际好转,企业推新和推广力度增加,叠加 2022 年低基数和 2-3 年更换周期的到来,小厨电等可选产品销量有望改善。

大环境好转下,高成长的细分赛道有望更好地释放β优势。根据魔镜数据, 2022M1-11 小厨电销额同比下滑 3%。但仍有提升生活品质、满足人们极致“懒人生 活”的单品受消费者欢迎,空气炸锅、电蒸锅、咖啡机、净饮机、母婴小厨电、茶吧 机分别维持+70%、+62%、+39%、+21%、+14%、+5%的正增长。 空气炸锅是近三年高速成长的大赛道,美苏九以口碑、渠道取胜,市占率较 高。 咖啡机作为高单价满足白领精致生活的单品,2022 年销额提升速度较快。 德龙、飞利浦等传统海外品牌销额占比较高。但百胜图、柏翠、小熊等国产品牌凭借 差异化颜值+性价比优势+增加品牌露出,市占率逐步提升。

电蒸锅目前市场规模不大,但满足国内消费者对健康便利“蒸”需求,2017- 2021 年销额年化增速达 44%。美苏九、小熊等企业有一席之地,其中北鼎凭借极致 设计成为该赛道的佼佼者。小熊、飞科紧抓内部调整+产品升级,享受收入利润双增 1)小熊:升级 SKU+活化组织架构,驱动收入利润双增。2021 年大环境恶化后, 小熊注重修炼内功,通过调整组织架构和产品线提升效率,2022 年效果明显。小熊 产品均价提升高于行业、销量下滑速度低于行业。从收入和利润看业绩增速好于同行。

相对同行公司,主流 SKU 价值量仍低,提质后均价还有提升空间。小熊通过提 升颜值、质感升级产品,并精简只带来流量不产生利润的单品,推出母婴、净水类高 单价产品,2022M1-11 公司产品单价同比提升 21%。 我们拆分各小家电企业产品分布。横轴表现产品销量占公司总销量比例,纵轴表 现公司单品均价。 小熊主要的 SKU 集中在低价的壶和锅,高单价的煲、炉和破壁机占比较低。美 的、苏泊尔、九阳、北鼎、摩飞销量排名前三的均有上述高单价的产品。小熊销量最 高的则是养生壶、电炖锅、绞肉机等低于公司均价的产品。 虽然小熊全年的均价提升速度高于同行,但 22 年前 11 个月数据显示小熊产品 均价仍低于同行,比苏泊尔、美的低 19%,仍有相当的提升空间。

2)飞科电器:渠道扁平化改革增厚利润,情感消费+爆品推新带动产品升级。 飞科自2018 年开启 KA、地级、县级和线上渠道的扁平化改革,2021年效果显著, 2022年完成调整,加大公司对 C 端市场的真实动态把握,减少中间商提升公司利润。 2021 年公司紧抓抖音渠道,并以节日礼盒的方式推出“小飞碟”等,2022年持续推出定价更高的自感应和高端剃须刀,带动公司剃须刀均价和利润提升。 相较于飞利浦,飞科剃须刀的产品和均价仍有升级空间。飞科和飞利浦垄断剃须 刀行业,二者销额占行业的 60%,其中二者各占一半。大环境不景气下消费者更注重 性价比。根据魔镜,飞科淘系均价仅164元,而飞利浦达到 476 元。行业在 150-500 元的价格带存在产品真空带,这将是飞科可持续扩张的空间。

电吹风有望复制飞科剃须刀升级路径,打造第二增长曲线。2022H1 飞科分别有 72%和 11%的收入源于剃须刀和电吹风。对于电吹风,飞科此前存在产品定价过低和 价格带单一的问题,因而一直不温不火。但近期推出 150+以上的多款中高端电吹风,补全价格带。同时,戴森的高速电吹风驱动行业均价快速提升,飞科将发布高速产品, 飞科凭借较高的品牌知名度和技术优势,有望快速切入该赛道,发掘第二增长点。

4、投资分析

4、投资分析通过前述分析,我们认为需要把握“内需复苏、地产回暖、第二增长曲线”三个 主要逻辑,寻找 2023 年家电行业板块与个股的投资机遇。 内需复苏:建议关注弹性较高的可选家电。 2022 年各地疫情点状复发,对生产和消费造成较大冲击。22 年年底防疫政策放 开后,消费反转、内需回暖信号明确。防控放松与家电复苏的传导路径清晰。 1)防疫放开后,市场更愿意投资,消费者实际收入和收入预期好转,同时线下 社交场景增加释放消费意愿;经济增长的飞轮有望逐渐启动。 2)线下消费回暖有利于消费之直接体验、促成交易,能够更好地转化高端、可 选产品的销售。 3)各地陆续推出包括发放家电消费券和补贴等鼓励消费政策,能够进一步帮助 消费需求回温。

大家电以替换更新等可选需求为主,而小家电受景气度影响更大,购买力+消费 意愿提升预计将逐步带动大小家电的销量边际好转,小家电的业绩反弹力度可能比大 家电更强。扫地机/洗地机、投影产品的家庭渗透率仅在 4-6%,处于行业扩张阶段, 空气炸锅、电蒸锅、咖啡机是近年小家电新秀,在经济景气度一般时还维持较高增速, 预计购买力回温后释放可选家电更大成长空间。 推荐算法优势明显推荐研发能力强劲的石头科技、兼具品牌和技术沉淀的龙头极 米科技,以及 C 端投影、AR、车载成长多维的光峰科技,维持买入评级。同时关注产 研销一体化、产品矩阵丰富的科沃斯,以及小熊电器、飞科电器等提价逻辑清晰、内 部改革提升效率、公司个体优势显著小家电标的。

地产回暖:整体估值修复,基本面回温有先后,建议关注地产相关度高的大家电。 1)预计估值随预期提前回升。通过观察 2000 年起的住宅竣工同比数据,7 次竣 工数据同比好转时,有 6 次白电和厨卫板块的 PE 回升。在“保交楼”的政策支持下, 22H2 起竣工数据有所改善,多种信贷放松政策帮助大家电企业估值回升。截止 2022/12,三个白电和厨电 5 年内历史分位数在 50%以下,处于较低水平,估值仍有 成长空间。 2)基本面改善业绩后续进行验证。根据我们测算,房地产销量对白电的影响在 10%左右,但房地产的销售对厨电销量影响非常高,其中 2020 年有 94%的集成灶销量 来自于房地产。因而房地产的边际改善为集成灶和洗碗机等新兴厨电释放空间,有望 实现更高的增长弹性。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】「链接」

- 2023年 618 超级喵运会 玩法领红包攻略

- 通过WPS将打印机连接至无线路由器(打印机连不上无线看这一篇就够了)

- 电脑麦克风声音太小(电脑麦克风没声音怎么办3个方法快速解决)

- WiFi密码忘了怎么办(自家WiFi密码忘记怎么办电信师傅送你全套攻略)

- 华为手机怎么设置软件后台运行保护(华为荣耀手机怎么设置应用锁 华为荣耀手机设置应用锁过程)

- 华为麒麟950处理器GPU性能怎么样(火力强大华为海思麒麟950处理器跑分首次曝光)

- 电脑怎么检测麦克风是否有声音(电脑麦克风没声音怎么办这3招就可以解决)

- 台式电脑用笔记本显示屏(笔记本如何外接显示器)

- 苹果手机怎么联接电脑windows系统(苹果手机如何投屏到Windows电脑上)

- android手机强制恢复出厂(安卓手机恢复出厂设置)

本文暂无评论 - 欢迎您

- 在线人数:281

- 今日审核:0

- 站内文章:4.27 w

- 总访问量:15.75 M

- 提交收录